06 Сентябрь 2022

Рост покупок часов богатыми клиентами компенсировал снижение продаж в эконом-сегменте

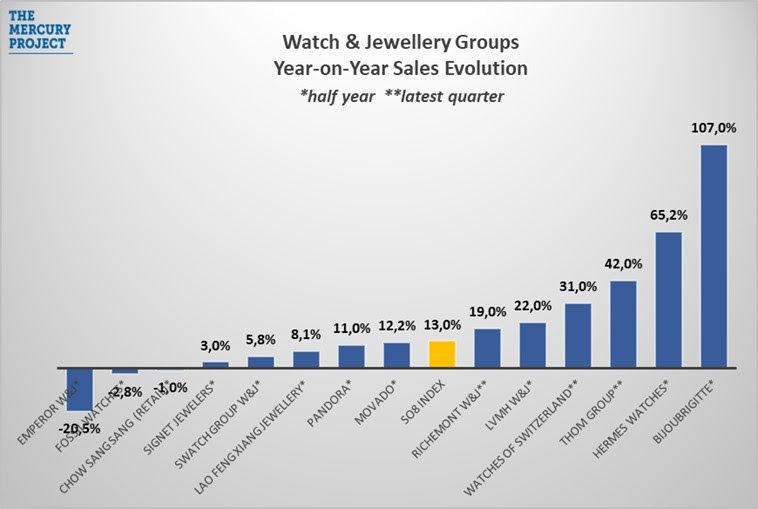

Аналитики The Mercury Project пришли к выводу, что рост интереса к дорогих продукции со стороны состоятельных потребителей компенсировал падение доходов у потребителей эконом-сегменте (они тратили меньше на фоне роста процентных ставок и рекордной инфляции). Эксперты посчитали, что благодаря этому индекс мировых продаж часов и ювелирных изделий за первое полугодие вырос на 13%.

LVMH, Richemont, Hermes объявили об исключительных результатах за первое полугодие или последний квартал для своих часовых и ювелирных секторов: продажи выросли на 22%, 19% и 65% соответственно. Эти цифры также подчеркивают постоянный спрос на товары премиум-класса и класса люкс. В годы пандемии домохозяйства со средним и высоким доходом смогли накопить значительные сбережения, поскольку ограничения коснулись отпусков, посещения ресторано в и т.д. Хотя некоторые из этих сбережений в настоящее время размываются инфляцией, представители этого класса потребителей могут продолжать тратить. Это и находит отражение в сохраняющемся спросе на дорогие товары в часовом и ювелирном секторе.

Люксовые группы достигли серьезного рост, в основном благодаря собственной рознице. Например, Richemont сообщила о росте своего розничного канала на 26% за первый квартал, закончившийся 30 июня, что в настоящее время составляет 58% продаж группы.

Сеть Watches of Switzerland Group показала рост на 31% в последнем квартале, закончившемся 31 июля, чему способствовало ускорение продаж в США на 76% в годовом исчислении. Завоевав долю рынка за океаном, группа также подтвердила свою устойчивость на рынке Великобритании с резким ростом на 8% в условиях сложной экономической ситуации.

При этом производители и ритейлеры, работающие в начальном и среднем ценовых сегментах, ткую динамику показать не смогли. Ведущая ювелирная компания США Signets Jewelers с ростом на 3% в первом полугодии, подтвердила, что уровень средних цен на ювелирные изделия в категории ниже 500 долларов резко снижается. В первой половине года продажи Fossil упали на 2,8% из-за снижения активности компании в сфере смарт-часов в США. За тот же период на Movado (+12%) и Pandora (+11%) негативно повлияло падение продаж во втором квартале. Swatch Group, по мнению аналитиков, в определенной степени пострадала из-за присутствия в своем портфеле брендов начального и среднего ценового сегмента, а также из-за своей высокой активности в Китае, сообщила о скромном росте продаж на 5,8%.

При этом многие европейские розничные группы воспользовались отложенным спросом и восстановлением рынка после открытия своих магазинов. Среди примеров эксперты называют BijouBrigitte и THOM Group с Histoire d’Or (Франция), Stroili (Италия) и Oro Vivo (Германия).

В отличие от западных стран и коллег в Японии и Сингапуре, Китай в этом году не получил особой выгоды от сильного роста в категориях премиум и люкс - продажи в регионе продолжают страдать от политики "нулевого ковида". Самоизоляция и общие ограничения по-прежнему влияют на настроение потребителей, и люди становятся более осторожными при совершении покупок. В результате, большинство розничных компаний сообщили о плохих результатах продаж в первом полугодии, например, Emperor Watch & Jewellery, из-за своей сильной зависимости от рынка Гонконга, - на 20,5% в годовом исчислении или Chow Sang Sang с -1%, при этом сопоставимые продажи в Китае упали на 9%, а для Rolex и Tudor снижение достигло 24%. Тем не менее китайские ритейлеры ожидают восстановления, как это уже наблюдалось в Пекине в июле, в результате постепенного ослабления мер социального дистанцирования и ослабления ограничений на поездки в Гонконг.