Швейцарский часпром: снова падение

Очередной ежемесячный отчет Ассоциации часового дела Швейцарии за сентябрь показал продолжение тех трендов, что мы наблюдали на протяжении уже практически трех лет и тех трендов, что обсуждались на круглом столе «Что, где и почем покупать в 2025 году?», который проходил в рамках выставки Moscow Watch Expo-2024.

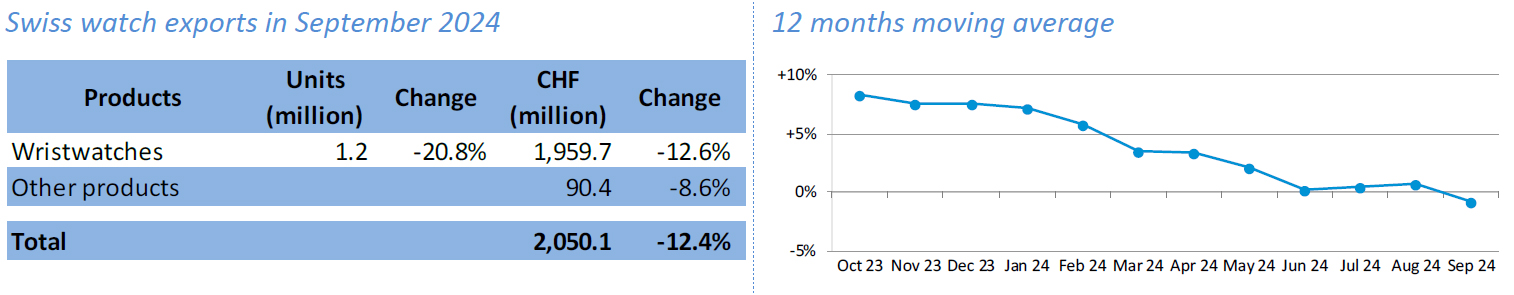

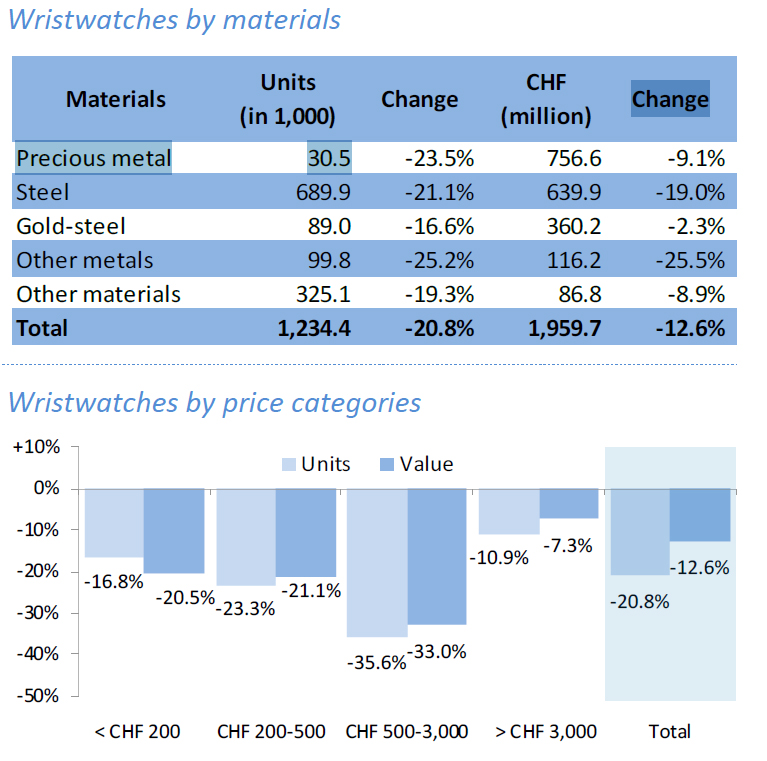

Никаких чудес в сентябре не произошло. Общий экспорт часовой продукции из Швейцарии в сентябре 2024 года снизился в деньгах на 12,3%, при этом экспорт собственно часов упал на 12,6%. Несмотря на то, что тренд сохраняется, наверное, это первый месяц за последние три года, когда минусовые показатели продемонстрировали абсолютно все группы товаров, как в разрезе материалов, так и в разрезе ценовых групп.

Наибольшее падение в деньгах продемонстрировали часы в категории «Другие материалы» (-25,5%), на втором месте стальные часы. Наиболее устойчивой оказалась категория «Часы из драгоценных металлов» (-9%).

При этом количество отгружаемых часов продолжает снижаться быстрее, чем их стоимость. Более-менее позитивные показатели поддерживаются за счет роста средней цены часов.

В разрезе ценовых групп картинка идентичная – провалились все категории. Пик падения демонстрирует все та же группа часов с экспортной ценой от 500 до 3000 швейцарских франков, часы с розничными ценами от 1500 до 10 000 долларов. Это основная категория швейцарских часов, в которую попадает большая часть моделей брендов Longines, Rado, Omega, Rolex и т.п.

И снова самые «лучшие» показатели у категории «тяжелого люкса» - часы с экспортной стоимостью свыше 3000 франков – падение довольно существенное -11% в количестве и -7,3% в стоимости. Это самое жесткое падение этой категории за последние три года. Вообще, цифры падения похожи на картинку 2020-го пандемийного года, а может даже 2008 или 2014 кризисных годов. Ситуация действительно очень острая.

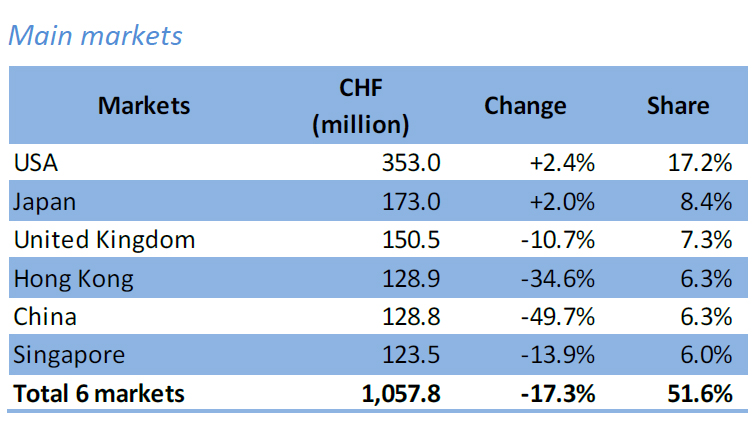

Интересны результаты работы отрасли в разрезе стран. На главной странице статистики со сводными данными швейцарцы приводят ТОП-6 рынков, на которые приходятся 51% стоимости всех экспортируемых часов. Это США, Япония, Великобритания, Гонконг, Китай, Сингапур. И только два из этих рынков показали положительную динамику – это США (+2,4) и Япония (+2%). Но как мы говорили на круглом столе «Что, где и почем покупать в 2025 году?», есть ощущения, что позитивные результаты Японии держатся исключительно на слабости японской йены.

Из значимых стран положительные результаты продемонстрировали Германия (+5,7%) и Испания (+5,3%). Если взять Индию, на которую швейцарские часовщики последние два года молятся и называют «будущей восходящей звездой», которая должна заменить и Китай, и США, она прибавила 18%, но по-прежнему находится на 18 месте. Напомню, что Россия в досанкционные годы колебалась между 13-й и 16-й строками рейтинга. И Индия, при всем ее росте, до российских масштабов дотянется еще очень нескоро.

Интересно посмотреть на таблицу с раскладкой отдельно по часам, отдельно по механизмам. Здесь можно увидеть, что колоссальное падение произошло в экспорте механических часов. Если в сентябре 2023 года их было отправлено за пределы Швейцарии почти 590 тыс. штук, то в сентябре этого года всего 430 тыс. Падение в экспорте кварцевых часов тоже большое (-20%), но они оказались более устойчивыми, чем часы механические.

И еще одно наблюдение, экспорт механических механизмов в сентябре 2024-го даже вырос по сравнению с сентябрем прошлого года. Еще один круглый стол, проведенный в рамках Moscow Watch Expo-2024 касался микробрендов, которые и являются основными потребителями этих швейцарских механизмов. То есть в определенной степени происходит переструктуризация отрасли. Спрос непосредственно на швейцарские часы снижается, но это не говорит о том, что падает спрос на часы в целом. При этом, конечно, сегмент микробрендов даже близко не может подступиться к цифрам, которые демонстрирует основная швейцарская часовая промышленность.

В целом, ничего нового сентябрь не принес, кроме углубления кризиса.