Магазины меняются. Производители часов хотят торговать самостоятельно

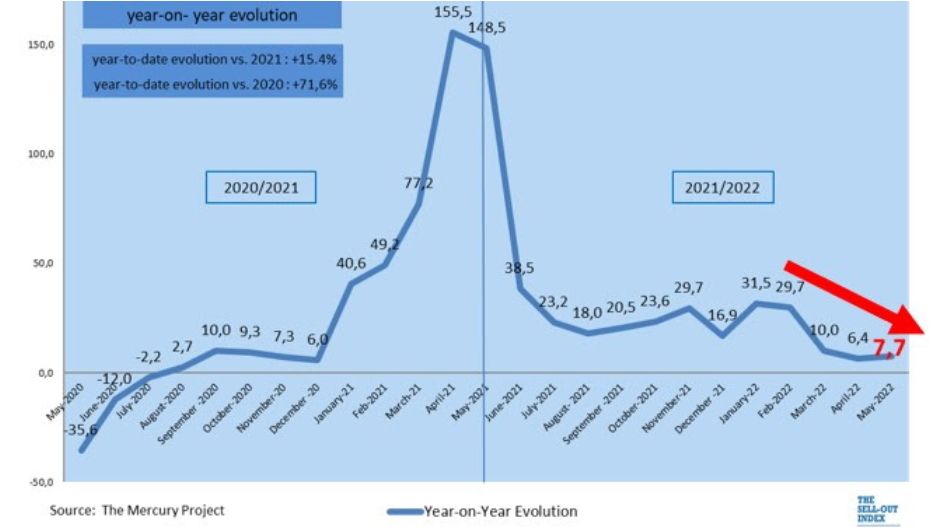

Составляемый компанией The Mercury Project индекс, измеряющий годовую динамику продаж часов и ювелирных изделий на восьми ведущих рынках, немного увеличился в мае 2022 года - на 7,7% по сравнению с пересмотренным в сторону понижения показателем в 6,4% в апреле. Рост есть, но показатели далеки от двукратной динамики, которую демонстрировал рынок раньше. Увеличение обусловлено значительным восстановлением продаж в Японии и Сингапуре после ослабления ковидных ограничений, а также устойчивым ростом в Германии и Франции благодаря благоприятному эффекту низкой базы (хотя показатели все же выросли и по сравнению с периодом до пандемии 2019 года).

Сети продолжают расти

Чтобы извлечь выгоду из восстановления после локдаунов, несмотря на фоновые геополитические и макроэкономические проблемы, крупные ритейлеры использовали последние несколько лет для оттачивания своих стратегий дистрибуции, что в результате привело к положительным результатам. Эксперты заметили много примеров устойчивого расширения дистрибьюторской сети у ключевых розничных продавцов. Продолжая завоевание США, группа Watches of Switzerland начала расширение сети своих магазинов в Европе (первоначально они были сосредоточены в Скандинавии и Ирландии). Pandora приобрела 34 бутика у своего португальского дистрибьютора, чтобы получить полное право собственности на свой португальский бизнес. В 2022 году сеть Luk Fook увеличится на 500 магазинов, в основном в Китае, а также расширит представительство в интернете.

Дальше сами

Тем не менее, приоритет производителями часов отдается монобрендовым бутикам или очень «близким» партнерам. Например, часы MoonSwatch доступны исключительно в 110 бутиках Swatch по всему миру и не на платформах электронной коммерции, уточнял стратегию продаж этой модели Ник Хайек. Глава Panerai Жан-Марк Понтруэ, рассказал, что компания очень активно инвестировала в магазины в течение последних нескольких лет, открывая один бутик каждые три недели по всему миру во время пандемии. Компания Govberg Jewellers открыла второй бутик Patek Philippe в США в Майами, Watches of Switzerland запустила восьмой бутик Omega в Великобритании и бутики Breitling в Скандинавии. Аналитики отмечают что партнерские мультибренды прекращают свое существование: производители предпочитают открывать свои собственные бутики или предлагать новинки только в своих бутиках.

Как и коллеги из люксового сегмента, более доступные бренды работают над тем, чтобы обеспечить себе оптимальное географическое представительство, рационализируя и модернизируя свою сеть, сокращая количество магазинов и сосредоточив внимание в основном на своих бутиках и цифровых каналах. Например, за три года TAG Heuer сократила количество точек продаж с более чем 4 000 до менее чем 3 000. Аналогичным образом, но более радикально, Louis Erard закрыла более 300 из своих 400 точек продаж и развила продажи через интернет.

Оставшиеся магазины меняют формат

Оставшиеся магазины меняют формат на пути к предельной персонализации опыта продаж для покупателей. В качестве примеров The Mercury Project приводит презентацию нового формата сети Goldsmiths группой Watches of Switzerland и изменение дизайна своих магазинов Ernest Jones компанией Signet Jewelers. Chanel также обновила свой флагманский магазин часов и ювелирных изделий на Вандомской площади.

Чтобы удовлетворить растущий потребительский спрос на высокий уровень обслуживания клиентов, интернет-магазины б/у моделей в последнее время открывают «физические» магазины. Например, Watchbox открывает большой магазин для коллекционеров в Нью-Йорке, а Watchfinder переехала в универмаг Printemps Haussmann в Париже.

Однако аналитики обращают внимание на то, что не все в отрасли процветают: Harry Winston закрыла бутик в Женеве, в компания Chronext, занимающаяся вторичным рынком часов, уволила почти треть своего персонала.